Многие инвесторы в период высоких процентных ставок рассматривают покупку облигаций, чтобы надолго зафиксировать хорошую доходность. Однако на рынке становится все больше облигационных выпусков с put-офертой. Эмитенты таким образом страхуют себя от обязательства платить высокий процент, когда ставки в стране упадут и кредиты станут дешевле. Нам как инвесторам нужно быть особенно осторожными с такими облигациями.

Чтобы не потерять деньги, нужно внимательно следить за датой оферты и мониторить объявление о размере купона. А при решении продать облигацию в дату оферты — заранее сообщить об этом брокеру. Иначе оферта не исполнится, и ваши деньги могут оказаться «замороженными» на несколько лет.

Кроме этого, обязательно узнайте у своего брокера все детали процедуры исполнения оферты и размер комиссии за участие. Сколько придется заплатить за put-оферту по облигациям?

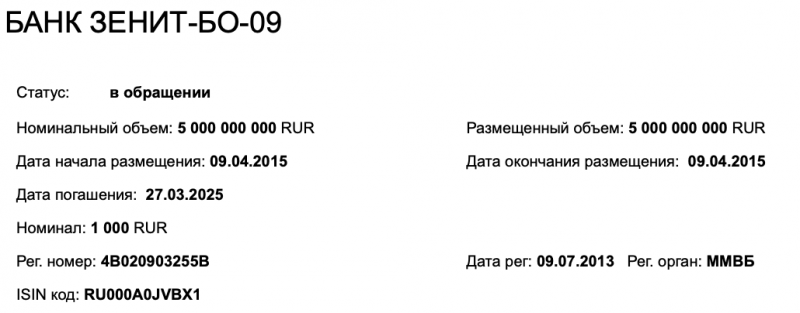

Пример облигации с put-офертой

Облигация со сроком обращения 10 лет с переменным купоном была размещена с изначальной ставкой купона в 16,1%. По условиям выпуска было предусмотрено несколько оферт: по мере их исполнения купонная ставка снижалась, пока не опустилась до 0,1%.

С другой стороны, put-оферта может быть выгодна инвестору. Например, когда процентные ставки растут, а в портфеле есть долгосрочная облигация с низкой ставкой купона и рыночной ценой ниже номинала. Оферта в таком случае дает возможность погасить облигацию по номиналу и реинвестировать средства под более высокий процент, минимизировав риски долгосрочного хранения.

InvestFuture.ru

Спасибо за интерес к публикации!